九牧!男装"冰封","裤王"九牧王的机会在哪儿?( 二 )

总的来说,九牧王重视主业,年轻化转型举措也取得了一定效果,但要说大获全胜为时尚早。

而据节点财经观察,当前九牧王更多是把“全球销量领先的男裤专家”这一品牌认知植入到了消费者心中,尤其是销量领先四个字,多少还是过去老派的营销作风,至于“品质”、“时尚”、“国潮”、“个性”等年轻人热爱的字眼,并未深入人心。

/ 02 /

打开成长空间

九牧王还有哪些大招?

随着曾经支撑品牌增长的消费者已经进入中年甚至老年,业绩“瓶颈口”越来越窄,九牧王在产品导向年轻化,继续夯实“裤王”地位之外,也在多元化(品牌、品类)和渠道布局方面做了颇多努力。

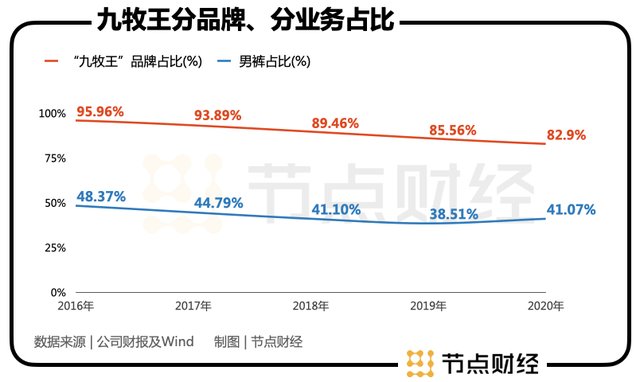

而这或许与公司严重依赖单一品牌有关。公开数据显示,2016年-2020年,“九牧王”品牌收入占比分别为95.96%、93.89%、89.46%、85.56%、82.9%,2021年1到9月为82.6%。

按照产品划分,2016年-2020年,九牧王男裤收入占比分别为48.37%、44.79%、41.1%、38.51%、41.07%。

文章插图

从数据图曲线可见,“九牧王”主品牌以及FUN、ZIOZIA和其他品牌合计的收入贡献占比,前者逐年走低,后者逐年上扬,说明公司正从单品牌调性逐渐往多品牌调性切换。

值得一提的是,相比“九牧王”品牌,FUN和ZIOZIA具有更高的利润率。以2021年前三季度为例,“九牧王”品牌毛利率为59.63%,FUN和ZIOZIA分别为67.88%、79.37%。

乐观看待,如果FUN和ZIOZIA能保持快速稳定的上升势头,带动收入占比进一步扩大,九牧王服装主业的盈利能力或将同步提升。

不过,就目前来说,作为新生事物的FUN和ZIOZIA,2021年上半年营收同比增长29.49%、51.79%,均高于总收入同比增速24.43%,显然已成为拉动公司业绩上升的主要助推器,但问题都是体量太小,且缺乏类似李宁、回力那样的情怀支持,尚不能撩动资本市场的“春心”。

不过,反过来说,正如阿姆斯特朗在月球上迈出的一小步,却是人类从地球跨越到月球,这些“小苗”也宣告了九牧王第二增长极的“破土”,仍然可以被朦胧以待。

另一条路则是渠道结构调整纵深演进,从销售截面上扩大成长空间。

2021年3月,九牧王正式对外公布了“聚焦主流?剑指百亿”的全新目标,从品牌力、渠道力、产品力三个方向着手自我升级。

其中,渠道力内容将以紧抓零售发展的趋势,推动线上线下一体化为主。

长期以来,线下实体店是男装销售的大本营,但在80后、90后主导的掌上消费模式兴起后,拓展线上成为包括九牧王在内的所有男装企业的重要任务。

财报显示,2021年上半年,九牧王来自线上的收入占比仅为13.16%,相较上年同期的16.79%,收缩3.63个百分点,线下收入占比达到86.84%。

换言之,九牧王的销售渠道依然十分依赖线下门店,而这恰恰又于当下的行业状态相悖。

最近10年,在饱受“终端消沉”困境的男装行业中,不断关闭门店数量可谓“众口一词”,九牧王的门店数量也从2012年末的3264家减少至2021年上半年末的2703家。

一边是越来越少的线下零售场景,一边是起色不大的线上业务,叠加店铺租金高涨,ZARA、优衣库等海外快时尚品牌杀入,也限制了九牧王业绩的提升。

如何平衡单价、坪效、成本、消费者需求等各因素间的关系,将是九牧王面前的一道难题。

/ 03 /

男装之“寒”,非一日之寒

九牧王业绩“冰封”只是男装细分赛道的一个普遍现象,而这样的“寒冷”折射出的则是整个服装行业的境况。

- 盘腿$少女被冰封500年,被发现时盘腿而坐,面孔栩栩如生

- 重生&宠文重生校园,女扮男装霸气开撩,知道她是女生全校炸锅了!

- 恰逢雨连天#高质量女扮男装文,那个甘愿躺平做受的男人到结局才发现我是女的

- 女扮男装#《雪中悍刀行》情到深处,知悔不愿悔,我轩辕敬城不悔娶你

- 大沽河|山东大沽河水面冰封,大量钓鱼人开启冰钓模式,场面壮观鱼获很少

- break#河北石家庄:冰雪主题励志舞剧《冲破冰封》上演

- 林宇@宠文她女扮男装代替兄长出征,一次指婚,情敌竟变成了爱人!

- 冬天|冬天,古人也很宅

- 冷曼儿#《宠妃也逍遥》她女扮男装在花楼玩得正开心,皇帝怒气冲冲来抓她

- 茄克$F 艺术展中演绎虎年穿搭 劲霸男装文化性诠释中国茄克